Market Outlook 2024: Liquid Staking (LSD) and Liquid Staking Finance (LSDFi)

Liquid Staking Derivative เป็น DeFi อีก Sector หนึ่งที่กำลังร้อนแรงในช่วงนี้หลังจากที่มีการอัปเกรดครั้งสำคัญของ Ethereum อย่าง Shanghai Upgrade ที่จะทำให้คนที่นำ Ethereum มา Staking เพื่อทำ Proof of Stake (PoS) บน Beacon Chain สามารถที่จะ Withdraw ออกไปได้ โดยเงื่อนไขในการเป็น Validator Node จะต้องใช้ Ethereum ทั้งหมด 32 ETH ซึ่ง ก่อนหน้านี้คนที่มา Staking ไม่สามารถที่จะถอนออกไปได้ ทำให้นักลงทุนต่างพากันกังวลในการมาเป็น Validator Node โดย Staking Rate ของ Ethereum อยู่ในระดับต่ำเมื่อเปรียบเทียบกับ PoS ของเจ้าอื่น ๆ อย่าง Atom, Solana, Fantom ที่มี Staking Rate สูงถึง 40-70% เลยทีเดียว โดย Ethereum มี Staking Rate ต่ำกว่า 15% ก่อน Shanghai Upgrade

การมาของ Liquid Staking Derivative Protocol หรือเรียกสั้น ๆ ว่า “LSD” นั้น มาแก้ Pain Point 2 อย่างคือ

- คนที่ต้องการ Staking บน Beacon Chain สามารถที่จะออกจากการ Staking ได้ โดยที่ไม่ต้องรอ Shanghai Upgrade

- คนที่ไม่มี 32 ETH ก็สามารถมา Staking บน Beacon Chain ได้ ช่วยในเรื่องของต้นทุนในการทำ Staking (Capital Efficiency)

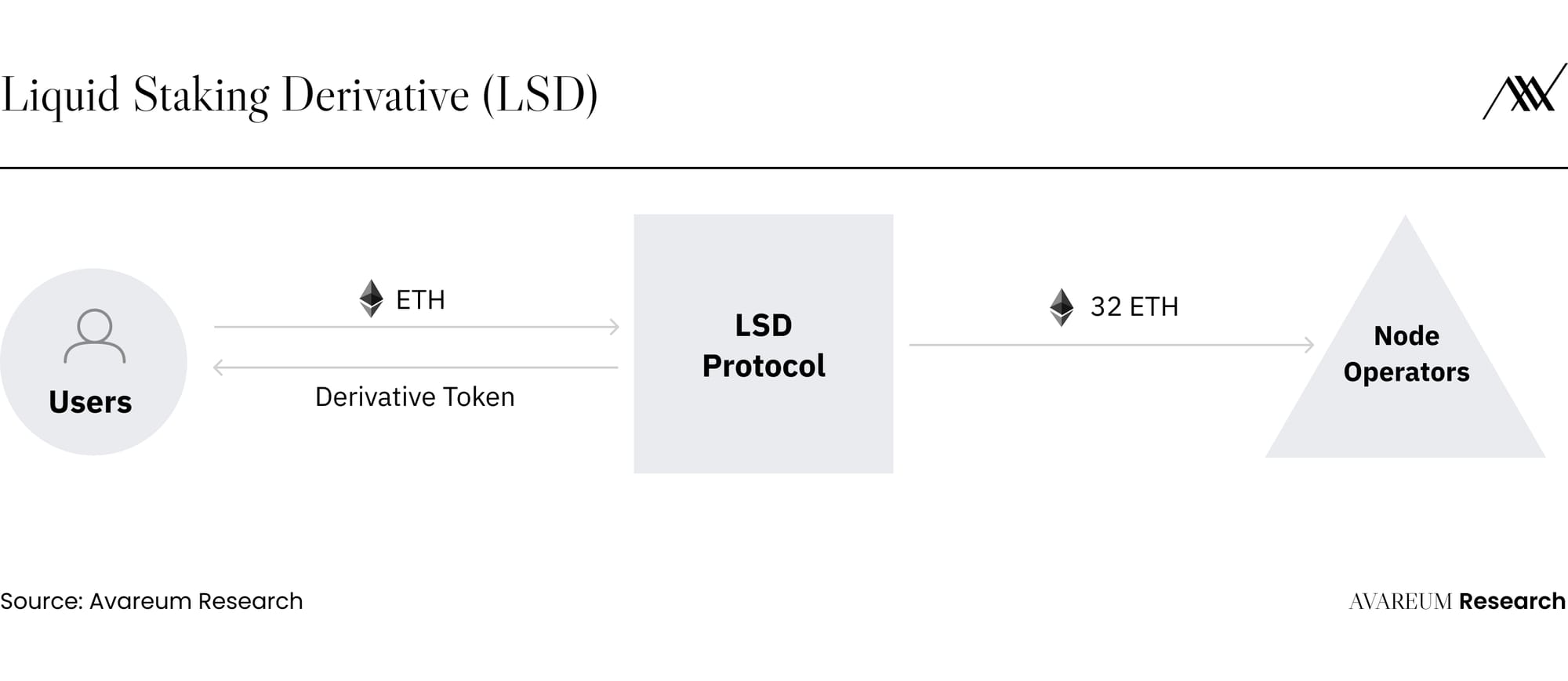

โดยหลักการทำงานของ LSD จะเป็นดังแผนภาพนี้

ผู้ใช้งานนำ $ETH มาฝากกับ LSD Protocol โดยที่ผู้ใช้งานจะได้ Token ตัวแทนที่เรียกว่า “Derivative Token” กลับไป เพื่อเป็นตัวยืนยันว่าผู้ใช้งานนำ $ETH มาฝากกับ Protocol จริงๆ โดยอัตราส่วนที่ได้รับจะเป็น 1:1 ซึ่งตัว LSD Protocol ก็จะกระจาย $ETH ใน Pool ไปให้กับ Node Operators ที่อยู่ในเครือข่ายของ LSD Protocol นั้นๆ โดย Derivative Token จะถูกจัดอยู่ในกลุ่ม Interest Bearing Token ที่จะไม่มีปริมาณเพิ่มขึ้น แต่มูลค่าจากการลงทุนที่เป็น Incentive จะถูกสะสม (Value Accrue) อยู่ใน Derivative Token นั้นๆ เมื่อผู้ใช้งานทำการ Claim $ETH จาก Protocol ก็จะได้ $ETH กลับมามากขึ้นกว่าตอนที่ฝากเข้าไป

ยกตัวอย่าง LSD Protocol มีผลตอบแทนจากการ Staking อยู่ที่ APR 5% เมื่อผู้ใช้งานทำการฝาก $ETH ปริมาณ 100 $ETH จะได้ Derivative ETH กลับมา 100 Tokens ในอัตราส่วน 1:1 เมื่อผ่านไป 1 ปี ผู้ใช้งานมา Redeem ตัว $ETH ออกไปจาก Protocol จะทำให้ผู้ใช้งานได้ $ETH เพิ่มขึ้นมาเป็น 105 $ETH เป็นต้น

ซึ่งในปัจจุบันที่ LSD Protocol เกิดขึ้นมาหลายเจ้าด้วยกัน ทั้งที่เป็น Centralized และ Decentralized ดังนี้

- Lido

- Rocket Pool

- Frax Ether

- Coinbase

- Stader Labs

- อื่น ๆ

ซึ่งก่อนจะไปพูดอธิบายในแต่ละตัวเพื่อให้เห็นความแตกต่างของแต่ละ LSD Protocol เรามาดูภาพรวมของ การ Staking $ETH ทั้งก่อนและหลัง Shanghai Upgrade กันก่อนว่าเป็นยังไง และการเติบโตของปริมาณ $ETH ที่ถูกนำมา Stake กับกลุ่ม LSD นั้น (Total Value Locked, TVL) เป็นยังไงกันบ้าง?

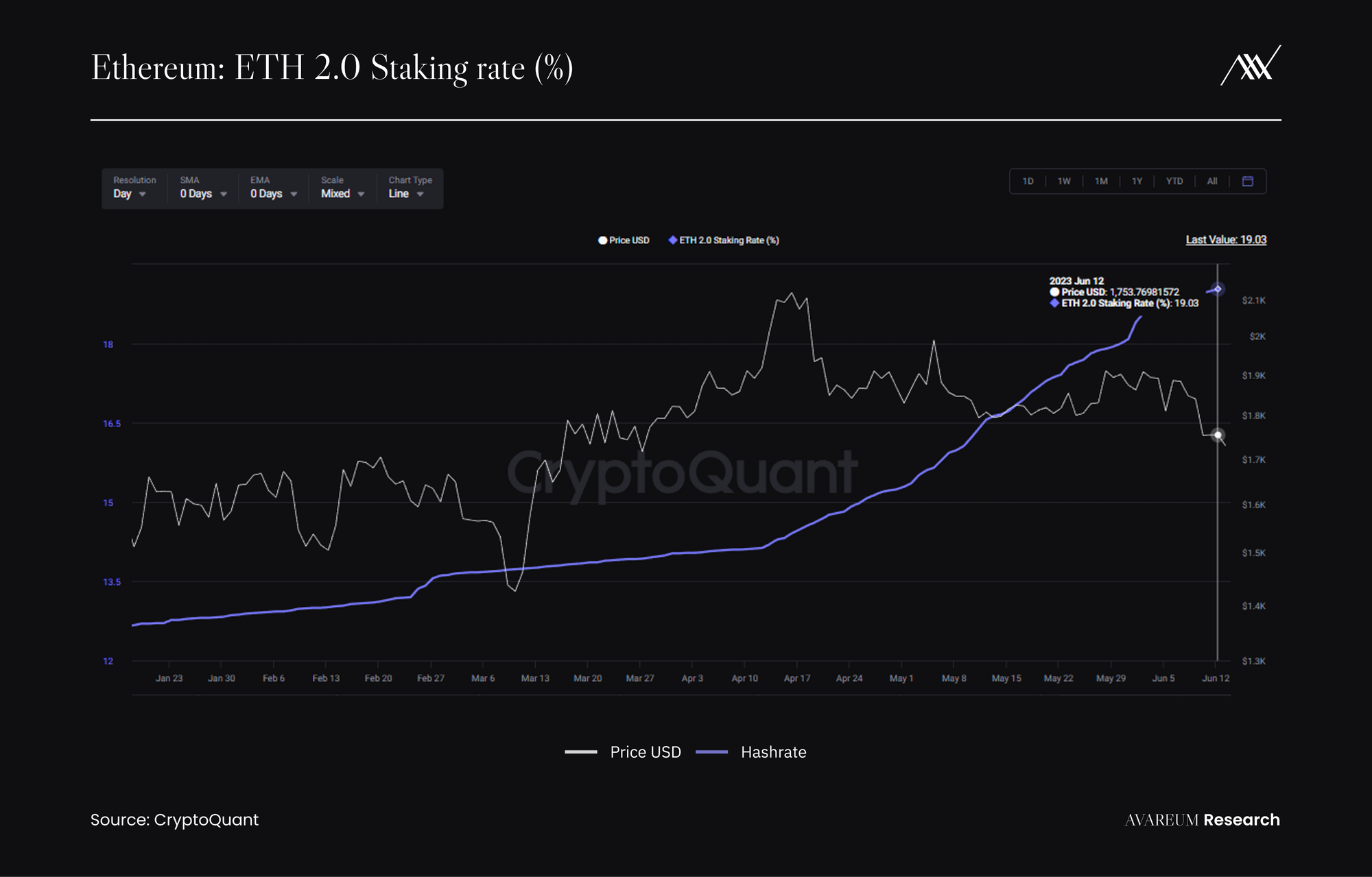

ETH Staking Rate

หลังจาก Shanghai Upgrade เสร็จสิ้นไปเมื่อวันที่ 14 เมษายน 2023 ที่ % Staking Rate เทียบกับ Total Supply อยู่ที่ 14.29% โดยเราคาดหวังว่าหลังจากมีการ Upgrade เมื่อคนเห็นว่าสามารถที่จะถอน Ethereum ออกจาก Beacon Chain ได้แล้ว ความกังวลใจที่จะนำ Ethereum มา Stake จะลดลง จะส่งผลให้อัตราการ Stake สูงขึ้น ซึ่งตัวเลขอ้างอิงข้อมูลจาก Crypto Quant เมื่อวันที่ 12 มิถุนายน 2023 ตัวเลข %Staking Rate อยู่ที่ 19.03%

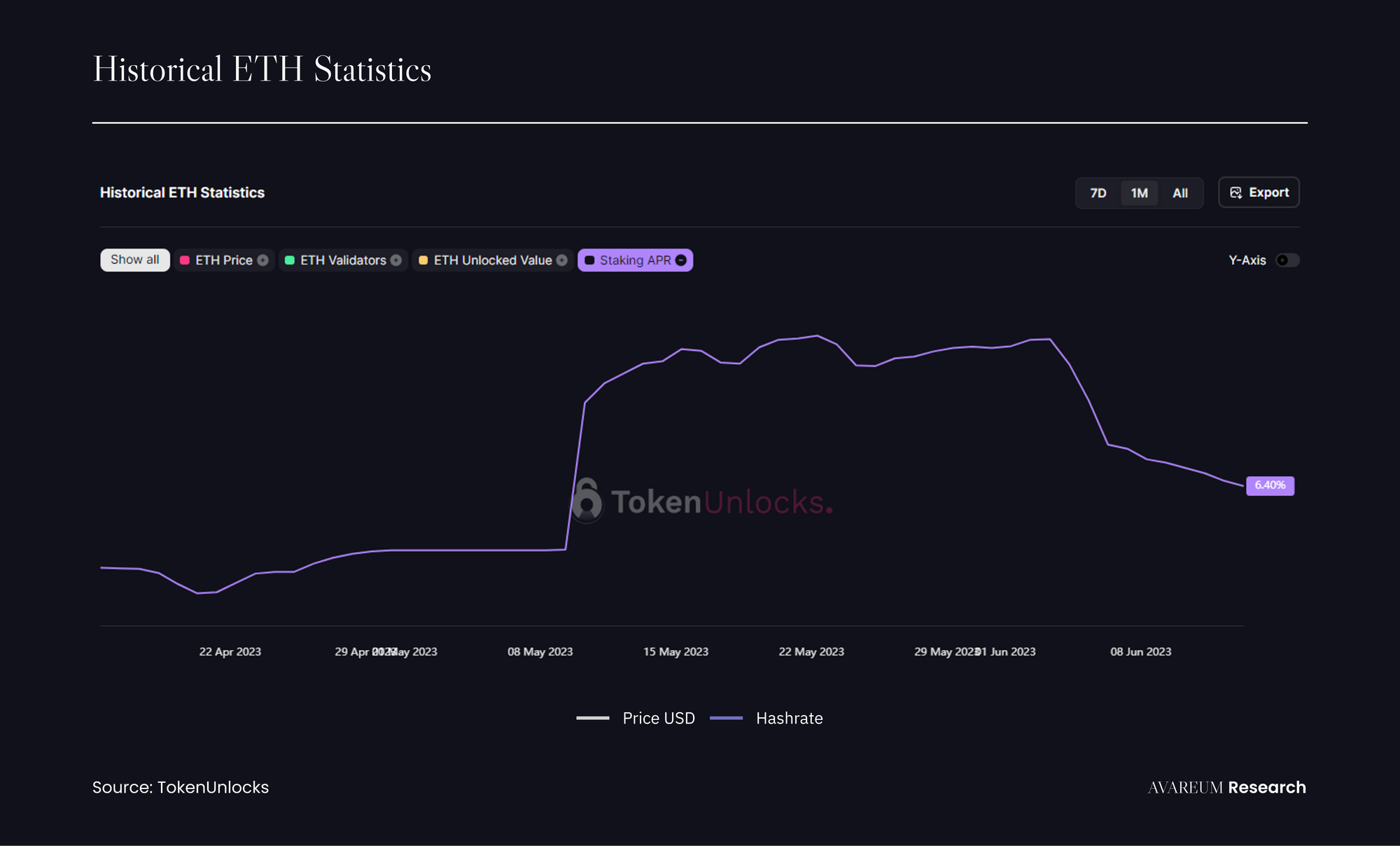

โดยผลตอบแทนของการ Staking อ้างอิง ณ วันที่ 12 มิถุนายนอยู่ที่ประมาณ 6.40% ซึ่งเคยไปทำจุดสูงสุดหลังจากช่วง Shanghai Upgrade ที่ประมาณ APR 8.98%

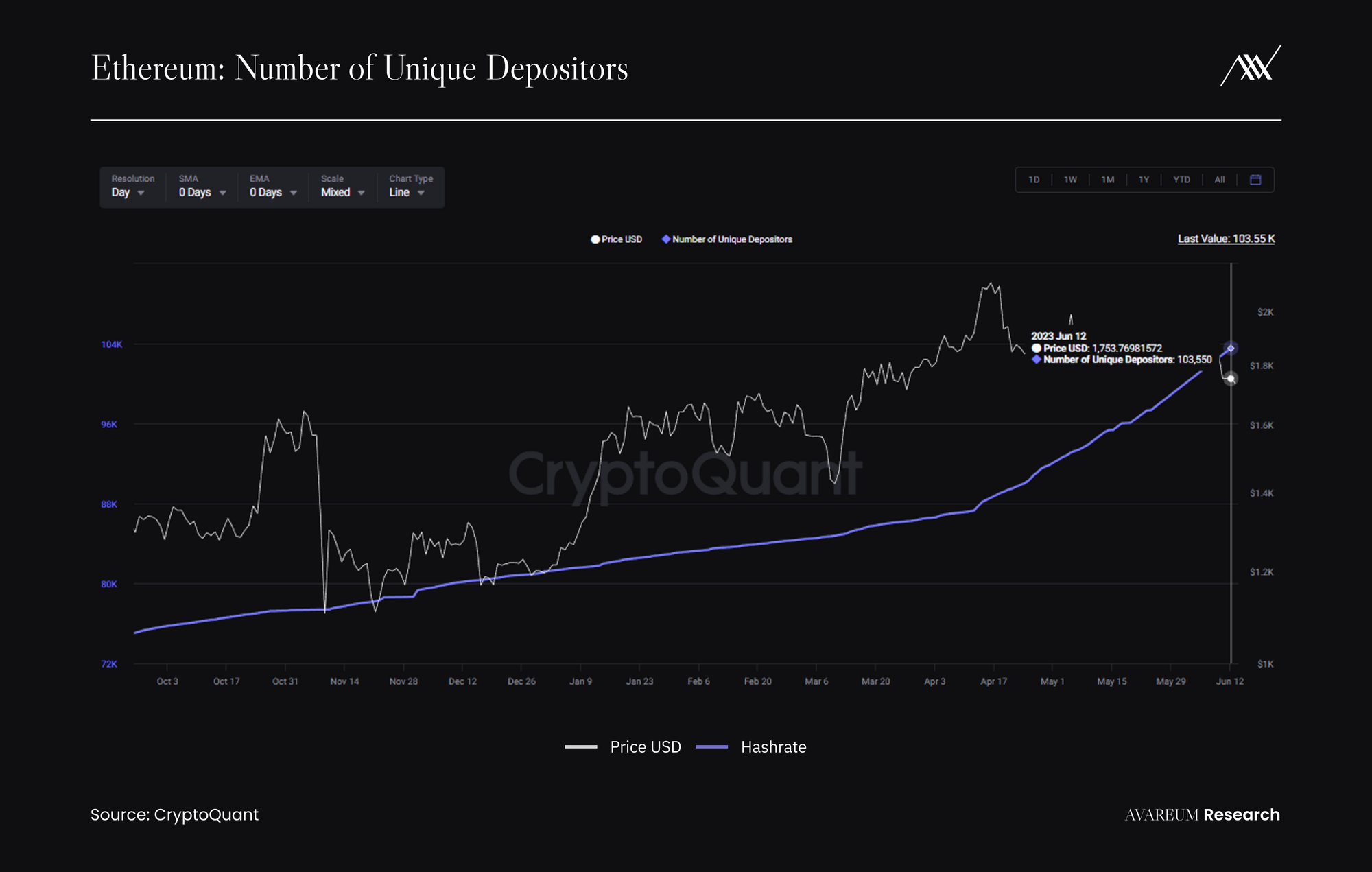

ส่วนปริมาณของ Unique Address สะสมก็เพิ่มขึ้นด้วยอัตราเร่งหลังจาก Shanghai Upgrade มาอยู่ที่ 103,550 Addresses

- Pre-Shanghai Upgrade: Unique Address Growth Rate 39.22% (อ้างอิงการคำนวณ 1 Jan 2022 - 14 Apr 2023)

- Post-Shanghai Upgrade: Unique Address Growth Rate 161.5% (อ้างอิงการคำนวณ 14 Apr 2023 - 12 Jun 2023)

ในส่วนของ Validator Node ก็มีการเพิ่มอย่างชัดเจนตั้งแต่วันที่ 8 พฤษภาคมเป็นต้นไป โดย ณ ปัจจุบันมีปริมาณ Validator Node เท่ากับ 710,337 Nodes

Pre-Shanghai Upgrade:

Validator Nodes Growth Rate 75.42% (อ้างอิงการคำนวณ 1 Jan 2022 - 14 Apr 2023)

Post-Shanghai Upgrade:

Validator Nodes Growth Rate 274.93% (อ้างอิงการคำนวณ 14 Apr 2023 - 12 Jun 2023)

จะเห็นว่าหลังจาก Shanghai Upgrade อัตราการ Staking และปริมาณ Validator Nodes เพิ่มขึ้นค่อนข้างมาก หลังจากคนหมดความกังวลในการถอน $ETH ออกจาก Beacon Chain นอกจากนี้การที่ผู้ใช้งานสามารถถอนได้ง่ายขึ้นแล้ว ตัวผู้ใช้งานก็มีทางเลือกในการถอน $ETH ออกมาแล้วนำไปฝากที่ LSD Protocol เพื่อความหยืดหยุ่นในการใช้งานมากขึ้น ทั้งเลือกผลตอบแทนที่จะได้มากขึ้นกับบาง Protocol และเรื่อง Capital Efficiency นอกจากนี้ผู้ใช้งานยังสามารถปลดล็อคสภาพคล่อง (Unlock Liquidity) ของ $ETH เพื่อนำไปใช้ในการหาผลตอบแทนเพิ่มเติมบนโลกของ DeFi ได้อีกด้วย จากปัจจัยดังกล่าวการเติบโตของ $ETH ที่นำมาทำ Proof of Stake (PoS) ควรจะส่งผลในเชิงบวกกับการเติบโต TVL ของ LSD Protocol

เปรียบเทียบปริมาณเงินที่ล็อคอยู่ในระบบ DeFi ในแต่ละกลุ่มจะเห็นว่า Liquid Staking เป็นกลุ่มที่มีเงินในระบบสูงที่สุด โดย ณ ปัจจุบันมีปริมาณเงินล็อคอยู่ที่ $29.22B

Total LSD Market Share

โดยปริมาณ $ETH ที่ถูกฝากไว้ในระบบมากที่สุดรวม LSD ในแต่ละแบบทั้ง Decentralized LSD, CEX และ ETH Staking Pool เราจะเห็น Lido จะมีส่วนแบ่งของการนำ $ETH ไป Staking มากถึง 31.7% อันดับที่ 2 ไม่สามารถระบุได้ (Unidentified) มีอยู่ที่ 18.4% และอันดับที่ 3 เป็นของทาง Coinbase อยู่ที่ 14.3%

แต่ถ้าเรามาจำแนกการนำ $ETH ไป Staking ในแต่ละ Section จะพบว่า Lido กินส่วนแบ่ง Liquid Staking (DeFi) ไปมากถึง 86% ทิ้งห่างจากอันดับ 2 อย่าง Rocket Pool ค่อนข้างเยอะ ที่มีส่วนแบ่งเพียงแค่ 7.78% เท่านั้น และอันดับ 3 อย่าง Frax Finance ที่มีส่วนแบ่งอยู่ที่ 2.22%

ซึ่งถึงแม้ว่า Frax Finance จะใช้ในส่วนของ “Game Theory” ในการเพิ่มผลตอบแทนของ Liquid Staking Pool ก็ตาม แต่ก็ยังไม่สามารถที่จะแย่งส่วนแบ่งการตลาดจากทั้ง Lido และ Rocket Pool ได้ จะเห็นได้จากถ้าเปรียบเทียบตั้งแต่ต้นปี 2023 มาจนถึงปัจจุบัน ข้อมูล ณ วันที่ 18 ธันวาคม 2023 คนที่นำ $ETH ไป Stake ไว้กับทางฝั่ง Frax Finance จะมีผลตอบแทนที่มากกว่า Lido +30.49% และ Rocket Pool +48.13% ก็ตาม

ในฝั่งของ Centralized Entity เจ้าที่ครองตลาดเป็นอันดับ 1 คือ Coinbase โดยมีส่วนแบ่งตลาดอยู่ที่ 50.80%

อันดับที่ 2 ตามมาด้วย Binance มีสัดส่วนอยู่ที่ 13.59% และอันดับที่ 3 คือ Kraken มีสัดส่วนอยู่ที่ 9.63% ภาพจะเหมือนกับทางฝั่ง Liquid Staking Protocol (DeFi) ที่อันดับ 1 ทิ้งห่างอันดับ 2 พอสมควร

ในฝั่งสุดท้ายคือในส่วนของ Staking Pools อันดับ 1 จะเป็น Figment ที่กินส่วนแบ่งตลาดไปถึง 30.35% ส่วนอันดับ 2 และ 3 มีปริมาณไม่แตกต่างกันมากนักได้แก่ Kiln 16.06% และ Staked.us [3] 15.09%

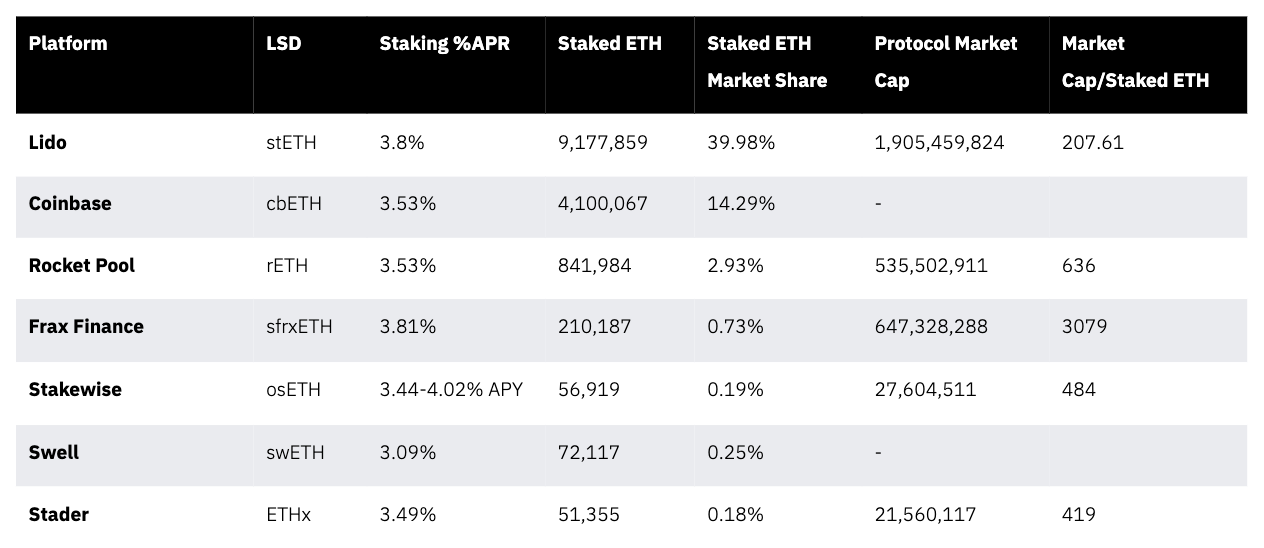

จาก Liquid Staking Derivative Protocol ที่เราเห็นทั้งกลุ่มที่เป็น DeFi, CEX และ Staking Pool เราจะลองนำมาเปรียบเทียบเพื่อหาความน่าสนใจในเชิง Fundamental เทียบกับ Market Cap เป็นมูลค่าตลาดที่นักลงทุนและนักเก็งกำไรให้ค่ากับแต่ละ Protocol

หมายเหตุ:

บาง Platform นั้นทำ Business อื่นด้วยนอกเหนือจากการทำ Liquid Staking เลยไม่นำ Market Cap มาคิดในโลกคริปโต ยกตัวอย่าง Coinbase ที่ Core-Business จะเป็นการทำ Platform ใช้ในการซื้อขายเหรียญคริปโตและอยู่ในตลาดหุ้นอเมริกา ในส่วนนี้เลยไม่นำมาคิดอัตราส่วน Market Cap/Staked ETH หรือแม้แต่บาง Protocol ที่ยังไม่มี Native Token ของตัวเองอย่าง Swell ตรงนี้ก็จะไม่สามารถคิดอัตราส่วนตรงนี้ โดยความหมายในเชิง “Relative Valuation” ถ้า Platform ไหนมีอัตราส่วน Market Cap/ Staked ETH ในสัดส่วนที่ต่ำ เราสามารถอนุมานได้ว่า Platform นั้นมีมูลค่าที่ยังต่ำอยู่ ก็จะน่าลงทุนกว่า

Liquid Staking Derivative Finance (LSDFi)

หลังจาก Shanghai Upgrade เสร็จสิ้นไปในวันที่ 14 เมษายน 2023 สิ่งที่เราคาดหวังจะเห็นคืออัตราการ Stake $ETH บน Beacon Chain ที่เพิ่มมากขึ้น จากเดิมก่อน Shanghai Upgrade อยู่ที่ประมาณ 13% เนื่องจากนักลงทุนมีความกังวลเรื่องของการ Withdraw $ETH จาก Beacon Chain โดยข้อมูลจาก Token Unlock อัตราการ Staking เทียบกับ Total Supply เพิ่มขึ้นมาอยู่ที่ประมาณ 15.86% อ้างอิงจากข้อมูล ณ วันที่ 5 มิถุนายน 2023 จากทาง Token Unlock โดยมีปริมาณ $ETH ที่ Stake อยู่ที่ 19.29M $ETH

โดยในปริมาณ $ETH ทั้งหมดที่มีการ Stake ลงบน Beacon Chain นั้นจะแยกเป็นการนำ $ETH มา Stake ผ่าน Liquid Staking อยู่ที่ประมาณ 8,487,407 $ETH หรือคิดเป็น 44% ของ Total ETH Staking บน Beacon Chain

โดยการ Staking ผ่าน Liquid Staking Protocol ได้มีอัตราการเติบโตที่เพิ่มขึ้นมาโดยตลอด ด้วยความที่มีความสะดวกและยืดหยุ่นในการฝากถอนในช่วงก่อนที่จะเกิด Shanghai Upgrade โดยผู้ใช้งานสามารถเปลี่ยนตัว Derivative Token ที่ได้จาก Liquid Staking เป็น Ethereum ได้โดยการไปซื้อขายผ่าน Curve Pool แต่หลังจาก Shanghai Upgrade เสร็จสมบูรณ์ ตัวผู้ใช้งานก็สามารถที่จะถอน Ethereum บางส่วนหรือทั้งหมดนำออกไปฝากบน Liquid Staking ได้เช่นกัน ด้วยเหตุผลในส่วนของ Capital Efficiency ที่ตัวผู้ใช้งานเองไม่จำเป็นต้องฝาก 32 $ETH เพื่อเป็น Validator Node ด้วยตัวเอง ซึ่งทาง Liquid Staking Protocol ได้มอบโอกาสให้ผู้ใช้งานสามารถฝากในปริมาณที่ลดลง ไม่ว่าจะเป็น Mini-Pool ขนาด 16 $ETH และ 8 $ETH เป็นต้น

แต่ปัญหาที่เกิดขึ้นก็คือ Derivative Token ที่ได้รับจากทาง Liquid Staking Protocol มันมีที่ให้ใช้งานน้อย ทำให้สภาพคล่องของ Ethereum นั้นถูก Lock ไม่สามารถนำไปใช้งานที่อื่นได้ นอกเสียจากนำไป ประกบคู่ทำ Liquidity Provider Token (LP) ประกบคู่กับทาง Ethereum เท่านั้น โดยจาก Dashboard ของทาง eliasimos เราจะเห็นการเติบโตของ Ethereum ที่ฝากเข้ามาใน Liquid Staking อย่างต่อเนื่อง

ซึ่งการเติบโตของ Liquid Staking ดังกล่าว จึงมีคนพยายามที่จะหา Solution เพื่อมาปลดล็อคสภาพคล่องตรงนี้ เพื่อสามารถนำไปใช้งานจุดอื่นได้ หรือเป็นการเพิ่ม Yield (Yield Boosting) นอกเหนือจากการฝาก ETH เฉยๆ ที่ได้ผลตอบแทนประมาณ 3% - 5% APR ที่เรียกว่า “Liquid Staking Decentralized Finance” หรือเรียกย่อๆ ว่า “LSDFi”

LSDFi ถือว่าเป็น Service หนึ่งที่จะเข้ามาปลดล็อคสภาพคล่องของ Derivative Token ที่ได้จาก Liquid Staking Protocol อย่าง stETH, wstETH, rETH, cbETH, sfxETH และอื่น ๆ มาใช้งานในโลกของ DeFi ไม่ว่าจะเป็น ใช้งานเป็นสินทรัพย์คำ้ประกันในการกู้เงินออกไป (Lending/Borrowing) , ใช้ในการสร้าง Stable Coin (Collateral Debt Position, CDP) หรือใช้งานในตลาด Yield Market เป็นต้น

ในปัจจุบันมี Protocol ที่จัดอยู่ในกลุ่มของ LSDFi ดังนี้

- Lybra

- InstaDapps

- Unsheth

- Origin DeFi

- Alchemix

- Gravita

- Asymetrix

- Pendle

- Curve

โดยเราจะมาดูในรายละเอียดกันว่าในแต่ละ Protocol นำ Derivative Token มาใช้งานในมุมไหนบ้าง และดูข้อมูล On-Chain ผ่าน Dune Analytic ว่าแต่ละ Protocol มีการเติบโตและการใช้งานเป็นอย่างไร

Lybra Finance

เป็น Protocol ที่จัดอยู่ในกลุ่ม Collateral Debt Position (CDP) ที่จะใช้ Liquid Staking Token (LST) มาวางเป็น Collateral เพื่อใช้ในการ Mint ตัว Stable Coin อย่าง eUSD ขึ้นมา โดยเป็น Stable Coin ประเภท Crypto Asset Backed ที่จะมีสินทรัพย์ค้ำประกันมากกว่า Stable Coin ที่ Mint ออกไป (Over Collateral) โดยจะมีการวางสินทรัพย์ค้ำประกันในอัตราส่วน (Collateral Ratio) 150% ความแตกต่างของ eUSD ที่แตกต่างจาก Crypto Asset Backed ตัวอื่น ๆ อย่าง DAI และ LUSD ก็คือตัว eUSD เป็นเหมือนกับ Interest Bearing Token ที่ผู้ที่ถือครอง eUSD จะได้รับผลตอบแทนจาก LST ที่อยู่เบื้องหลัง โดยผลตอบแทนที่ได้จาก Liquid Staking Protocol จะอยู่ที่ประมาณ 8% APR ที่จะจ่ายกลับมาในรูปของ eUSD

นอกจากนี้ตัว eUSD ยังสามารถนำกลับไปซื้อ $ETH หรือ $EHT Derivative Token ได้อีก ในกรณีที่ผู้ลงทุนมีมุมมองในเชิงบวกกับ Ethereum ถือว่าเป็นการใช้ Leverage ในการซื้อ Ethereum อีกต่อหนึ่ง

InstaDapp

InstaDapp เป็น Dapps ที่ใช้ในการบริหารจัดการ DeFi Strategy ในรูปแบบต่าง ๆ โดยจัดการด้วย one-click เท่านั้น นอกจากนั้นแล้วทาง InstaDapp ยังมีให้บริการในด้านอื่น ๆ อีก ไม่ว่าจะเป็นการซื้อขาย Token และ Crypto Wallet เพื่อทำ Self-Custody ส่วน InstaDapp นั้นมีความเกี่ยวข้องกับ LSDFi Sector ในมุมของการนำ Liquid Staking Token (LST) ไปทำ DeFi Strategy โดยที่ InstaDapp นั้นจะรับฝาก stETH จาก Lido แล้วนำไปใช้งานบน Morpho Labs Platform ซึ่งเป็น Lending Protocol ที่สร้างบน AAVE ทำให้ได้ผลตอบแทนเพิ่มเติมจากทางฝั่ง Morpho

Unsheth

เป็น ETH Staked Index Protocol โดยใน Index จะประกอบไปด้วย Liquid Staking Token (LST) จากหลายๆ Protocol ไม่ว่าจะเป็น wstETH จาก Lido, cbETH จาก Coinbase, rETH จาก Rocket Pool และในอนาคตทาง Unsheth ก็วางแผนจะขยายไป ETH Derivative Token ตัวอื่น ๆ ด้วยเช่นกัน โดยตัว Protocol จะกำหนด %Target Weight เอาไว้สำหรับ LST แต่ละตัวเพื่อเป็นการควบคุมความเสี่ยงที่อาจจะเกิดขึ้นจากการลดความนิยมของ LST ตัวนั้นๆ การ Slashing หรือ Smart Contract Risk ที่อาจจะเกิดขึ้นได้กับ LST ตัวใดตัวหนึ่ง โดยนอกเหนือจาก Service ในเรื่อง Index แล้ว ทาง Unshesh ยังมี AMM Pool ให้ผู้ใช้งานสามารถมาทำการซื้อขาย LST ได้อีกด้วย โดยผลตอบแทนโดยรวมจากการ Mint Unsheth Token จะมาจาก

Origin DeFi

สำหรับตัว Origin DeFi จัดอยู่ในกลุ่ม Yield Aggregator แบบเดียวกับ Yearn คึอนำ Crypto Asset ที่ผู้ใช้งานมาฝากแล้วนำไปทำกลยุทธ DeFi ต่อ โดยรายได้ของตัว Protocol คือการเก็บ Performance Fee และส่วนตัว Protocol ก็มี Protocol Own Liquidity (POL) ในการทำ Autonomous Market Operation (AMO) เพื่อหารายได้เข้า Protocol อีกทีหนึ่ง ซึ่งในช่วงปี 2020 ตัว Origin เองได้ปล่อย OUSD ออกมาในการนำ Stable Coin ไปหาผลตอบแทนในโลกของ DeFi ซึ่งมาในเดือนพฤษภาคมปี 2023 ได้มีการปล่อย Service ใหม่ออกมาคือการฝาก $ETH และ Liquid Staking Token (LST) เพื่อนำไปหา Yield จากการให้สภาพคล่องในตลาด (Liquidity Provision) และ Liquid Staking Yield โดยทาง Origin Finance ในส่วนของ OETH นั้นจะรับเฉพาะ $ETH, $stETH จาก Lido, $rETH จาก Rocket Pool และ frxETH จาก Frax Finance ซึ่งในส่วน Liquidity Provision จะใช้ของทาง Curve และ Convex

Alchemix

เป็น Protocol ที่จัดอยู่ในกลุ่มของ Lending/Borrowing Platform โดยตัว Alchemix เองจะมีกลไกสำหรับป้องกันการบังคับขายสินทรัพย์ค้ำประกันอย่าง “Self-Repay Loan” โดยสินทรัพย์ค้ำประกันที่เอามาฝากจะรับในกลุ่มของ Stable Coin และ Ethereum โดยทาง Alchemix จะอนุญาติให้ผู้ใช้งานสามารถกู้ Synthetix Asset ออกไปได้มูลค่า 50% ของสินทรัพย์ค้ำประกัน (Loan to Value, LTV) หรือ Collateral Ratio 200% โดยสินทรัพยที่กู้ออกไป (Debt) จะเป็น Synthetix Asset ที่เรียกว่า alToken ขึ้นอยู่กับว่าสินทรัพย์ที่มาว่าค้ำจะเป็นอะไร ถ้าอยู่ในกลุ่ม Stable Coin ตัวสิ่งที่กู้ออกไปจะเป็น alUSD ส่วนถ้าเป็น $ETH หรือ $ETH Derivative Token จาก Liquid Staking Protocol ตัวสินทรัพย์ที่กู้ออกไปจะเป็น alETH โดยตัว Protocol จะนำสินทรัพย์ค้ำประกันของเราไปหาผลตอบแทนบนโลกของ DeFi แล้วหลังจากนั้นจะทำผลตอบแทนดังกล่าวมาจ่ายใช้ก้อนหนี้ที่เรากู้ยืมออกไป (Self-Replay Loan) ทำให้เราสามารถกู้เพิ่มได้ในอนาคต

Gravita

เป็น Collateral Debt Position (CDP) Protocol ที่ Fork ตัว Code Base มาจาก Liquity โดยทาง Gravita เองนั้นจะใช้ bLUSD จาก Chicken Bond , wstETH จาก Lido และ rETH จาก Rocket Pool มาใช้เป็น Collateral ในการ mint Stablecoin ที่มีชื่อว่า $GRAI โดย Stable Coin ที่เกิดขึ้นจะถูกจัดอยู่ในกลุ่มของ Crypto Asset Backed ในลักษณะ Over-Collateral ที่สินทรัพย์ที่ใช้ในการค้ำประกันมีมูลค่าสูงกว่าสิ่งที่ Mint ออกมา โดยตัว Gravita เองจะคิดเฉพาะ Service Fee ในการ Mint $GRAI เท่านั้นโดยคิดค่า Fee สูงสุดอยู่ที่ 0.5% และไม่มีการคิด Borrowing Interest เนื่องจากตัว Code Base มีการ Fork มาจาก Liquity ก็จะมี Function ในส่วนของ Stability Pool ให้ผู้ใช้งานสามารถนำ $GRAI เข้ามาฝากเพื่อใช้ในการ Repay Debt สำหรับหนี้เสียที่จะเกิดขึ้นกับ Protocol โดยคนที่มาเป็น Stability Provider จะได้รับ Liquid Staking Token (LST) ในราคา Discount

Asymetrix Protocol

เป็น Protocol ที่มีการสุ่มผลตอบแทนให้กับผู้ที่มาลงทุนฝาก stETH บน Platform ตามชื่อของ Protocol “Asymetrix” ความไม่สมมาตร ซึ่งจะเป็นการสุ่มกระจายผลตอบแทน ตัวอย่างเช่น ถ้ามีคนมาฝาก stETH 100 stETH แล้วผลตอบแทนที่ได้รับคือ 5% APR ซึ่งจะได้ผลตอบแทนทั้งหมด 5 stETH และจะถูกกระจายไปให้คนที่มาฝากในปริมาณที่เท่าๆกัน แต่สำหรับ Asymetrix แล้วจะมีการสุ่ม 5 stETH ที่ได้มาไปให้บุคคลใดบุคคลหนึ่ง ซึ่งคนที่มาฝากก็มีโอกาสที่จะไม่ได้ผลตอบแทนจากการฝาก นั้นคือ 0% เป็นไปตามที่ Protocol ระบุไว้ว่ผลตอบแทนสุ่มระหว่าง 0 - 999% โดยทาง Protocol มีการแจก Incentive เพิ่มเติมจาก Governance Token ของตัวเองนั้นคือ $ASX Token ซึ่งใครที่ต้องการความตื่นเต้นในการ Stake Ethereum ตัว Asymetrix ก็น่าจะตอบโจทย์ตรงนี้ เพราะมันเหมือนกับ Lotto โดยที่ผู้ที่นำ stETH มาฝากไม่ได้สูญเสีย stETH แต่อย่างใด ที่จะเสียก็จะเป็นเรื่องของ “เวลา”

Curve

Curve Finance ถือว่าเป็น DeFi OG ตั้งแต่ช่วง DeFi Summer ปี 2021 เป็น Protocol ที่ทำเกี่ยวกับ Decentralized Exchange (DEX) สำหรับ Stable Pair ไม่ว่าจะเป็น LP ของคู่ Stable Coin และ Derivative Token คู่กับ Underlying Token อย่าง Liquid Staking Token (LST) คู่กับ Ethereum นอกเหนือจาก Liquidity Provision ที่ผู้ใช้งานสามารถนำ LST มาหาผลตอบแทนเพิ่มเติมบน Curve Finance ได้แล้ว ตอนนี้ทาง Curve Finance ได้มีการ Vote ที่จะให้ใช้ LST อย่าง wstETH มาใช้เป็น Collateral ในการ Mint ตัว Native Stable Coin ของ Curve อย่าง crvUSD ซึ่งก็จะเป็นการปลดล็อคสภาพคล่องของ LST อีกทางเลือกหนึ่ง โดยผู้ใช้งานสามารถที่จะ Exit เป็น Stable Coin ตัวอื่น ๆ ได้ใน Curve Pool

Pendle Finance

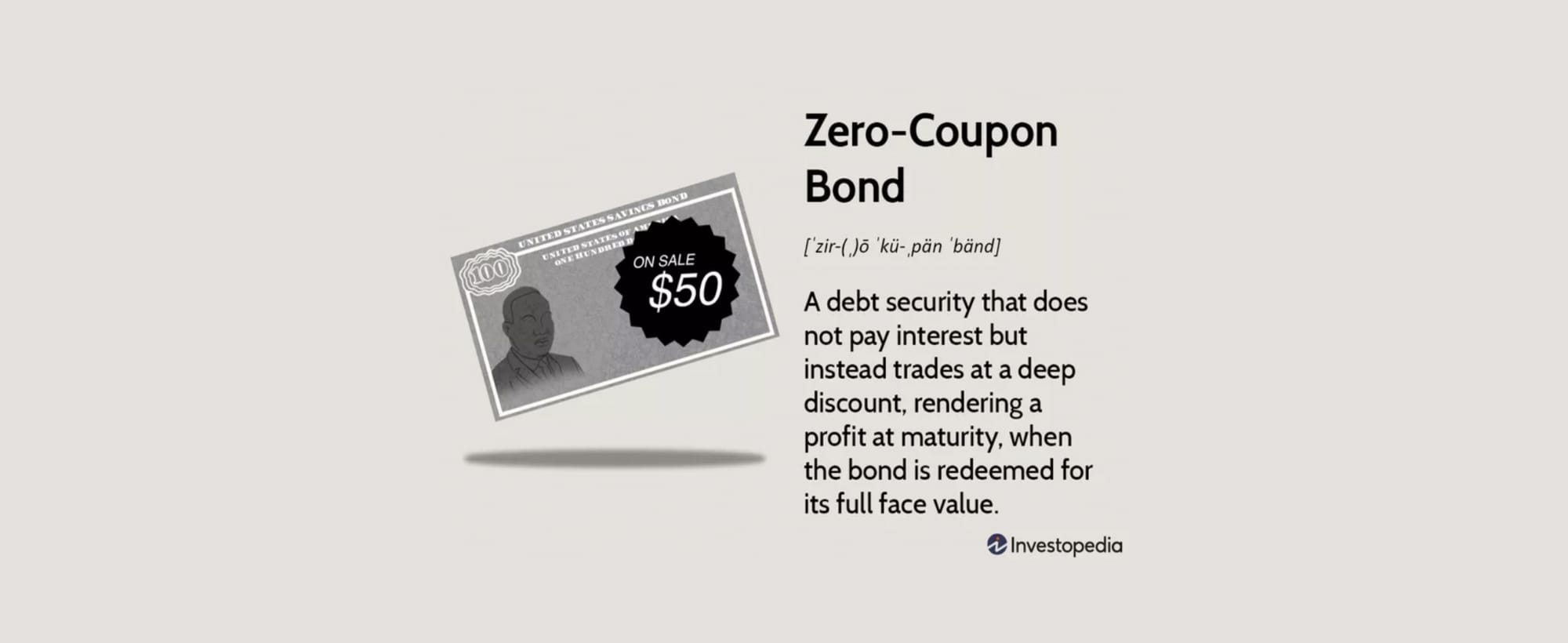

Pendle Finance เป็น Protocol ที่สร้าง Product ประเภท Yield Market ที่ให้คนสามารถมา Hedging Yield และ เก็งกำไร Yield ได้ ซึ่ง Product ประเภทนี้จะเหมือนกับ Zero-Coupon Bond และ Derivative Yield ของฝั่ง Traditional Finance ที่ส่วนใหญ่จะเป็นพวกนักลงทุนสถาบันใช้ในการปกป้องผลตอบแทนและเก็งกำไรอัตราดอกเบี้ยในกลุ่ม Money Market และ Bond ซึ่งทาง Pendle Finance ได้นำมาทำเป็น DeFi Product ให้นักลงทุนรายย่อยได้ใช้กัน โดยตัว Product จะแบ่งเป็น Principle Token (PT) ที่จะเหมือนกับ Zero-Coupon Bond ที่ให้เราซื้อในราคาที่มีส่วนลด (Discount Price) จากราคาหน้าตั๋วโดยจะไม่มีการจ่ายอัตราดอกเบี้ย แต่จะได้ราคาเต็มตามที่ระบุไว้เมื่อวันหมดอายุ (Maturity Date) และอีก Product หนึ่งคือ Yield Token (YT) ที่จะเหมือนกับ Derivative Yield ให้เราเข้ามาเก็งกำไร Yield ที่จะเกิดขึ้นในอนาคตของ Token นั้นๆ โดยทาง Pendle Finance มี Product ที่เกี่ยวกับข้องกับ Liquid Staking Token (LST) ได้แก่ stETH, wstETH, rETH, sfrxETH, ankrETh ในการที่จะปกป้องผลตอบแทน (Hedging Yield) ของ Liquid Staking จากการที่นำ $ETH ไปฝากที่ ETH2 Pool บน Beacon Chain และการเก็งกำไรผลตอบแทนของ Liquid Staking เหล่านั้นผ่าน Yield Token

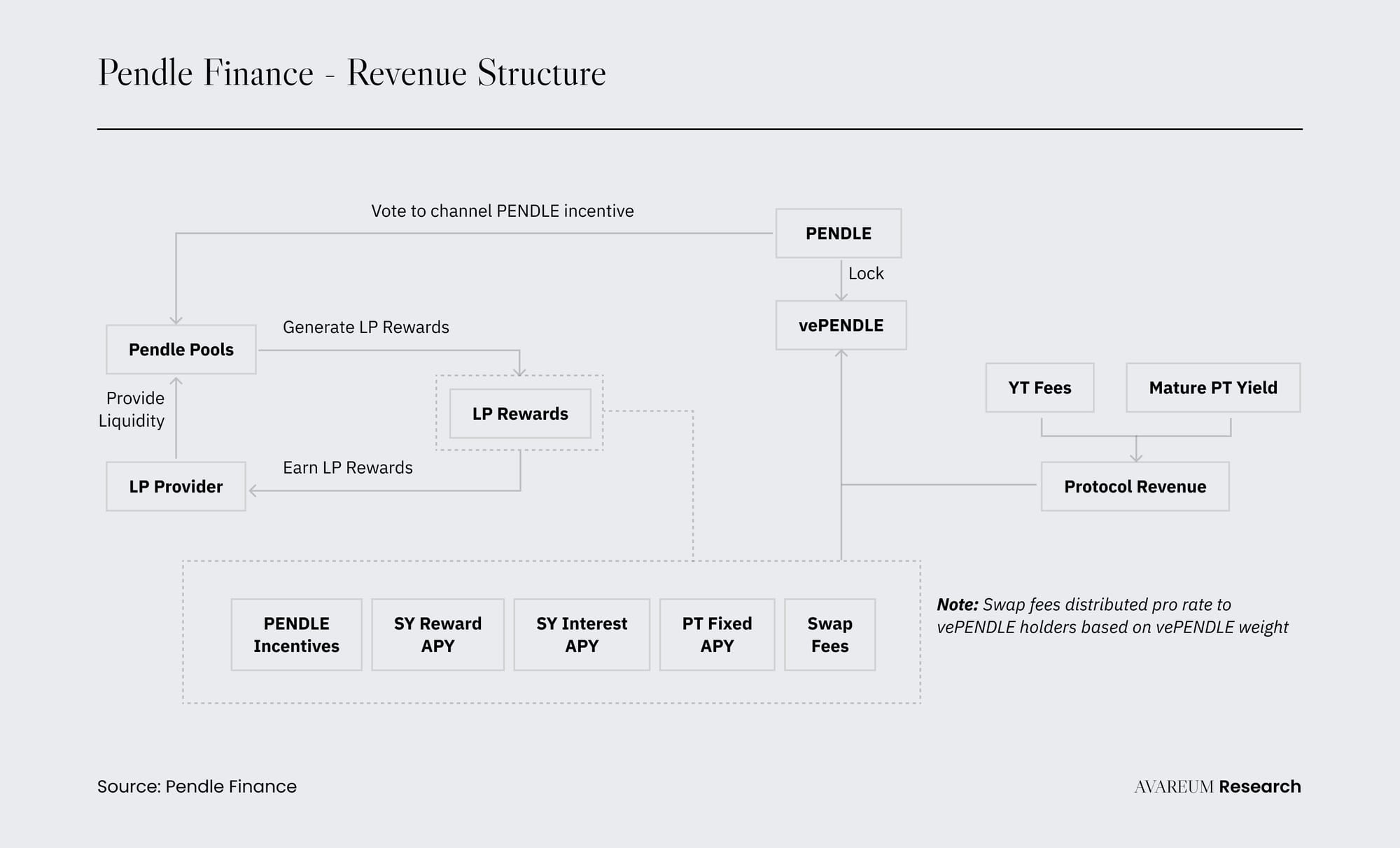

นอกจาก Yield Market ที่ใช้ในการปกป้องผลตอบแทนและเก็งกำไรแล้ว ผู้ใช้งานยังสามารถเป็น Liquidity Provider ให้กับ Principle Token คู่กับ Underlying Asset ได้ด้วย โดยจะรับผลตอบแทนจนถึงวันหมดอายุของ Pool และยังสามารถเพิ่มผลตอบแทน (Boosting) ด้วยการนำ $PENDLE Token มา Lock ในระบบเพื่อเพิ่มผลตอบแทนใน Pool ที่เราไปให้สภาพคล่องได้เช่นกัน

LSDFi On-Chain Data

จากข้อมูลบน Dune Analytic เราจะเห็นว่า Sector ของ LSDFi นั้นมีเงินที่ Lock อยู่ในระบบ (Total Value Locked) อยู่ที่ประมาณ $424M

โดยแต่ละ Protocol จะมีสัดส่วน Market Share ดังนี้

จะเห็นว่า Lybra Finance ที่เป็น LSDFi ในกลุ่มของ Collateral Debt Position (CDP) ที่ใช้ LST ในการสร้าง Stable Coin มีสัดส่วนการตลาดสูงถึง 42% เลยทีเดียว อาจจะเป็นเพราะว่าทาง Lybra มีการจูงใจคนที่มา Mint ตัว eUSD ด้วยการให้ Incentive เป็น Governance Token ของตัวเองเพิ่มเติม โดย ณ ปัจจุบันมีอัตราผลตอบแทนของการ Mint eUSD อยู่ที่ประมาณ 17.95% APR

ในส่วนของ Liquid Staking Derivative Finance มีหลาย Protocol ข้างต้นที่ได้กล่าวมาแล้วที่อยู่ในกลุ่มที่แตกต่างกันไม่ว่าจะเป็น

- กลุ่มของ Collateral Debt Position (CDP) ที่นำ Liquid Staking Token มาใช้วางเป็นสินทรัพย์ค้ำประกันเพื่อทำการ Mint ตัว Native Stable Coin ของ Protocol นั้นๆ ออกไป Lybra, Raft, Gravita, Origin และ Curve Finance

- Alchemix ที่จัดอยู่ในหมวด Lending/Borrowing โดยการนำ Liquid Staking Token มาใช้ในการกู้ยืมเงิน

- Asymetrix ที่อยู่ในกลุ่มของ Lotto เพราะจะมีการลุ้นผลตอบแทนในแต่ละรอบ ถ้าใครถูก ก็จะได้ผลตอบแทนของทั้ง Pool ที่มีการฝาก $ETH เข้าไป ถือเป็นการเสี่ยงดวง (Betting) ในรูปแบบหนึ่งกับ $ETH ที่เรามีอยู่ในมือ

ซึ่งตัวที่เราจะเข้าไปพูดเจาะลึกในวันนี้ ค่อนข้างมีความแตกต่างจาก Protocol ที่มีอยู่ในตลาด และเป็นเจ้าเดียวเท่านั้นที่พยายามนำ Product อย่าง Yield Market มาให้กับบุคคลธรรมดาได้เข้าถึงผลิตภัณฑ์ทางการเงินในรูปแบบนี้ นั้นคือ “Pendle Finance”

Pendle Finance

Introduction

จุดเริ่มต้น Idea ของ Pendle Finance คือ จะทำยังไงที่เราจะสามารถที่จะรักษาผลตอบแทนที่เกิดจากการทำ Yield Farming ในตลาดได้ เนื่องจากเวลาช่วงตลาดขาลงโดยปกติแล้ว ผลตอบแทนของการทำ Yield Farming ก็จะลดลงด้วยเช่นกัน เนื่องจาก Governance Token ที่แจกออกมาเป็นผลตอบแทนเพิ่มเติมต่างมีการปรับตัวของราคา และกิจกรรมบนโลก DeFi ในช่วงตลาดหมี (Bear Market) ก็จะลดลงเช่นกัน ทำให้ค่าธรรมเนียมจากการแลกเปลี่ยนเหรียญบน Decentralized Exchange (DEX) มีปริมาณลดลงด้วย หรือนอกจากนี้การนำสินทรัพย์ดิจิทัลที่เรามีมาวางเพื่อปล่อยกู้ ก็ได้ตอบเบี้ยน้อยลงจากเหตุผลที่กล่าวมาข้างต้น เมื่อตลาดไม่ได้อยู่ในสภาวะที่ดีมากนัก คนก็ไม่อยากที่จะกู้เพื่อไปใช้งานบน DeFi ทำให้ดอกเบี้ยของฝั่งปล่อยกู้ลดลงเช่นกันตามอัตราส่วนการใช้ประโยชน์ (Utilization Ratio)

จากปัญหาดังกล่าวทาง Pendle Finance เลยนำแนวคิดนี้มาสร้างผลิตภัณฑ์ทางการเงินบนโลก DeFi โดยหยิบจับผลิตภัณฑ์ที่มีอยู่ในฝั่งโลกการเงินเดิม (Traditional Finance) อย่างตัว “Zero-Coupon Bond” และ “Yield Derivative Market” มาพัฒนาให้เข้ากับผลิตภัณฑ์บนโลกของ DeFi โดยผลิตภัณฑ์เหล่านี้โดยปกตินักลงทุนรายย่อยจะไม่สามารถที่จะเข้าถึงได้เนื่องจากต้องใช้ขนาดเงินที่ใหญ่มาก โดยส่วนมากจะเป็นสถาบันทางการเงินนำผลิตภัณฑ์ทางการเงินตัวนี้มาใช้ในการ “Hedging Yield” เพื่อทำการป้องกันผลตอบแทนที่ตัวเองไปลงทุนให้มีอัตราที่คงที่

Pendle Composition

องค์ประกอบของ Pendle Finance ประกอบด้วย 4 Tokens ที่มีหน้าที่แตกต่างกัน

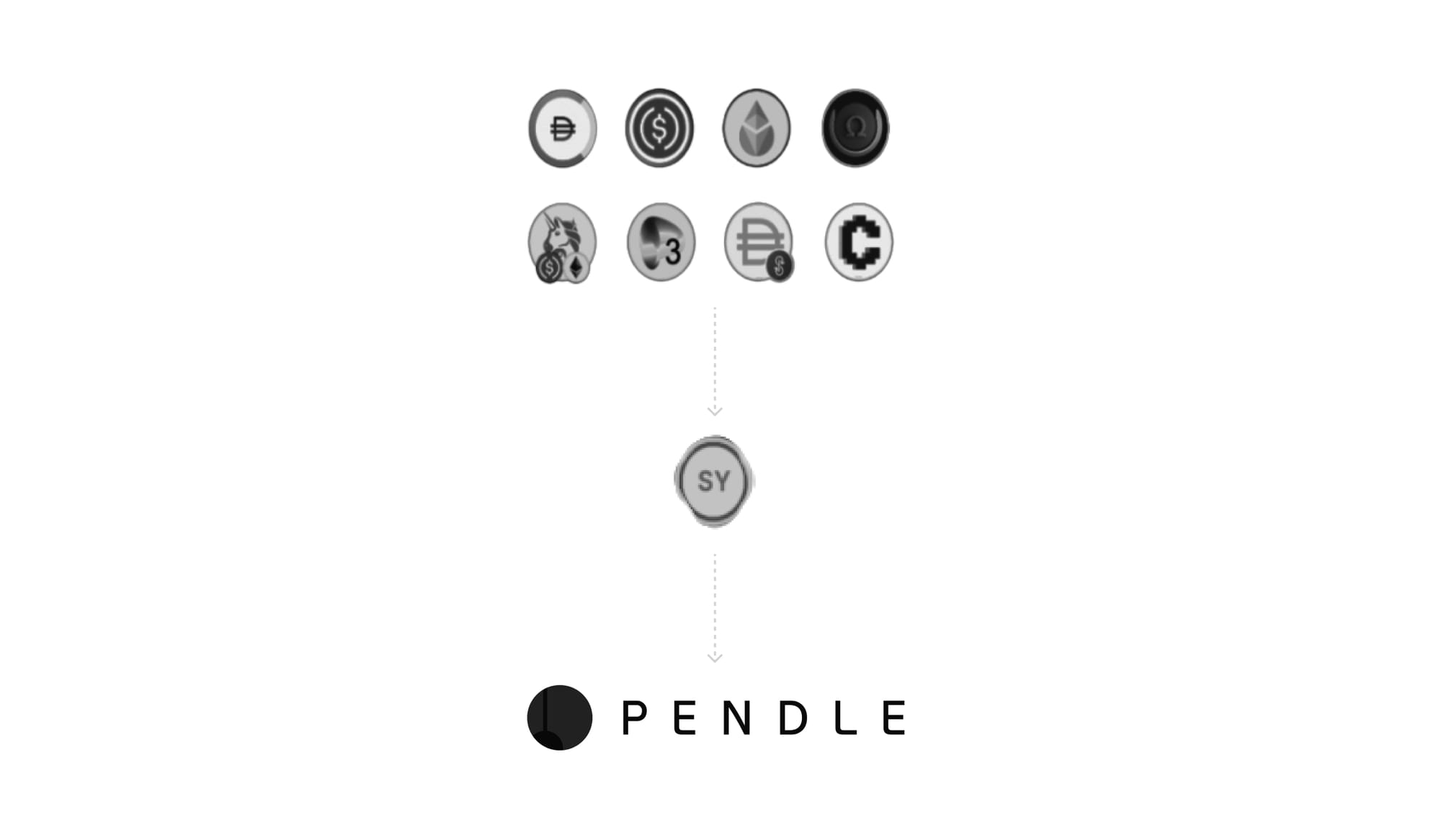

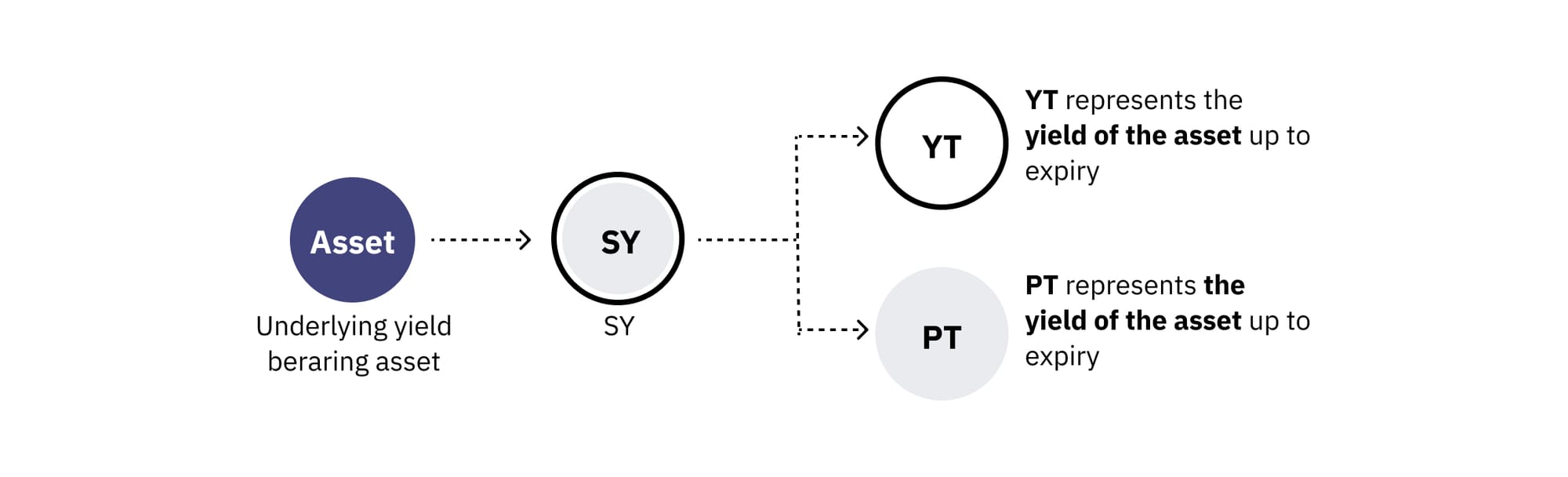

1. Standardized Yield Token (SY)

เป็นการทำ Wrap Version ของ Yield Bearing Token ผ่านมาตรฐาน ERC-5115 อยู่ในรูปของ “SY” เพื่อที่จะนำมาใช้ประโยชน์บน Pendle Platform ยกตัวอย่างเช่น stETH, cDAI และ yvUSDC ที่จะสามารถถูก Wrapp ลงไปใน SY-stETH, SY-cDAI and SY-yvUSDC เป็นต้น

แต่ก่อนผู้ใช้งานจะต้องทำการ Wrap ตัวสินทรัพย์ดิจิทัลที่จะนำมาใช้งานบน Pendle Finance เอง แต่ในปัจจุบันกระบวนดังกล่าวถูกทำให้โดยอัตโนมัติเพื่ออำนวยความสะดวกกับผู้ใช้งาน กระบวนการนี้จะอยู่ข้างหลังกิจกรรมต่าง ๆ ที่ผู้ใช้งานนำสินทรัพย์มาฝากไว้กับทาง Pendle Finance

หลังจากเปลี่ยนสินทรัพย์ดิจิทัลให้อยู่ในรูปแบบที่สามารถใช้งานได้บน Platform อย่าง SY Token แล้ว ขั้นตอนถัดไปก็จะเป็นการ Mint ตัว Principal Token (PT) และ Yield Token (YT) ตามภาพ

ตัวผู้ใช้งานสามารถที่จะฝาก Yield Bearing Token ที่ Pendle Finance กำหนดเพื่อแปลงเป็น SY แล้ว Mint เป็น PT และ YT Token ออกมา โดยผู้ใช้งานผ่านความยุ่งยากเปลี่ยน Yield Bearing token ดังกล่าวเป็น SY ดังที่ได้กล่าวมาข้างต้น

ยกตัวอย่าง

ผู้ใช้งานฝาก stETH เข้ามาในระบบตรงช่อง Input หลังจากนั้นระบบหลังบ้านจะเปลี่ยน stETH ไปเป็น SY-stETH หลังจากเปลี่ยนเป็น Standard Token ที่สามารถใช้งานกับ Platform ได้แล้ว ตัวระบบจะทำการ Mint ทั้ง PT-stETH และ YT-stETH โดย Function การ Mint ผู้ใช้งานสามารถเข้าไปที่ Section ของ Market แล้วทำการเลือก Asset ที่ต้องการ Mint

2. Principal Token (PT)

ตัว Concept ของ Principal Token จะเหมือนกับ Zero-Coupon Bond ในฝั่งของโลกการเงินเก่า (Traditional Finance) โดยผู้ใช้งานสามารถเข้ามาซื้อ Principal Token ของ Yield Bearing Token ได้ผ่าน Pendle Market ซึ่งจะซื้อในราคา Discount และหลังจากครบวันหมดอายุสัญญาก็จะได้ Yield Bearing Token ในราคาเต็ม ซึ่งราคาเต็มที่ได้ ณ วันหมดอายุสัญญาจะเป็น Yield หรือ ผลตอบแทนที่ผู้ใช้งานจะได้รับ ยกตัวอย่าง ผู้ใช้งานจะลงทุนใน stETH 1 stETH โดยทำการซื้อ stETH ในราคา Discount ที่ 0.98 PT-stETH พอถึงวันครบกำหนดหมดอายุสัญญา ผู้ใช้งานก็สามารถที่จะ Redeem ได้ราคาเต็ม 1 PT-stETH เท่ากับ 1 stETH แบบ 1:1 ส่วนต่างที่เกิดขึ้น 0.02 stETH ส่วนนี้จะเป็นผลตอบแทนที่ผู้ใช้งานจะได้รับ

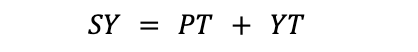

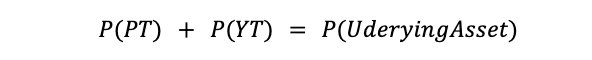

เนื่องจากหลักการของ SY , PT และ YT จะเป็นไปตามสมการนี้

นั้นหมายความว่ามูลค่าของ PT รวมกับ YT จะต้องได้เท่ากับ SY เสมอ จากกระบวนการดังกล่าวที่มีการแยกมูลค่าของ YT ออกไป ทำให้ผู้ใช้งานสามารถซื้อ PT Token ได้ราคา Discount จนจบกระบวนการของวันหมดอายุสัญญาของ Zero Coupon Bond นั้น ๆ ตัว YT จะค่อยๆ เสื่อมค่าจนเป็น 0 และ PT ก็จะได้ราคาเต็ม ณ วันสิ้นอายุสัญญา

3. Yield Token (YT)

ตัว Yield Token หรือเรียกสั้น ๆ ว่า YT เป็น Token ที่แสดงถึง ผลตอบแทนของ Yield Bearing Token นั้น ๆ ที่ผู้ใช้งานเข้าไปทำการซื้อขาย เมื่อผู้ใช้งานถือครอง YT Token ผู้ใช้งานจะมีสิทธิ์ได้รับผลตอบแทนของสินทรัพย์นั้นๆ บน Pendle Protocol ยกตัวอย่าง การที่ผู้ใช้งานถือครอง 10 YT-stETH จะเท่ากับว่าผู้ใช้งานจะได้รับผลตอบแทนต่อปีเท่ากับการลงทุนฝาก 10 $ETH บน Lido Finance โดยตัวผลตอบแทนที่มีการจ่ายคืนให้กับผู้ถือ YT-stETH จะอยู่ในรูปแบบ SY-stETH พอครบวันหมดอายุสัญญาผู้ใช้งานก็จะสามารถแลกเป็น Underlying Asset อย่าง stETH ได้

หมายเหตุ: stETH เป็น Derivative Token ของ ETH ที่ฝากไว้กับ Lido Finance เพื่อให้ตัว Protocol ทำการนำ $ETH ไป Stake ให้บน Ethereum Beacon Chain เปรียบเสมือนตั๋วแลกเงินที่ใช้เป็นตัวแทน ณ วันที่ต้องการไถ่ถอนตัว ETH อออกจาก Lido Finance

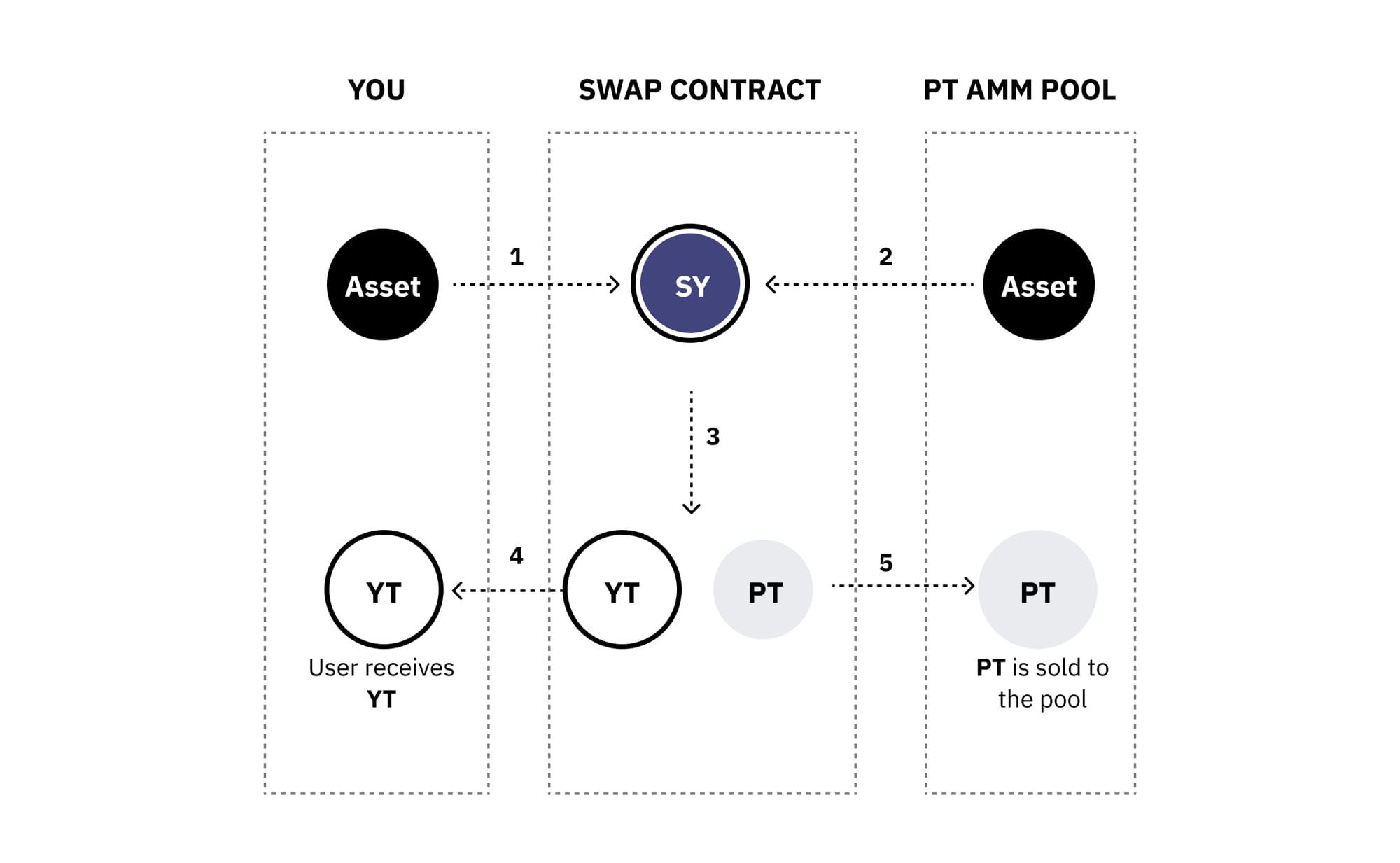

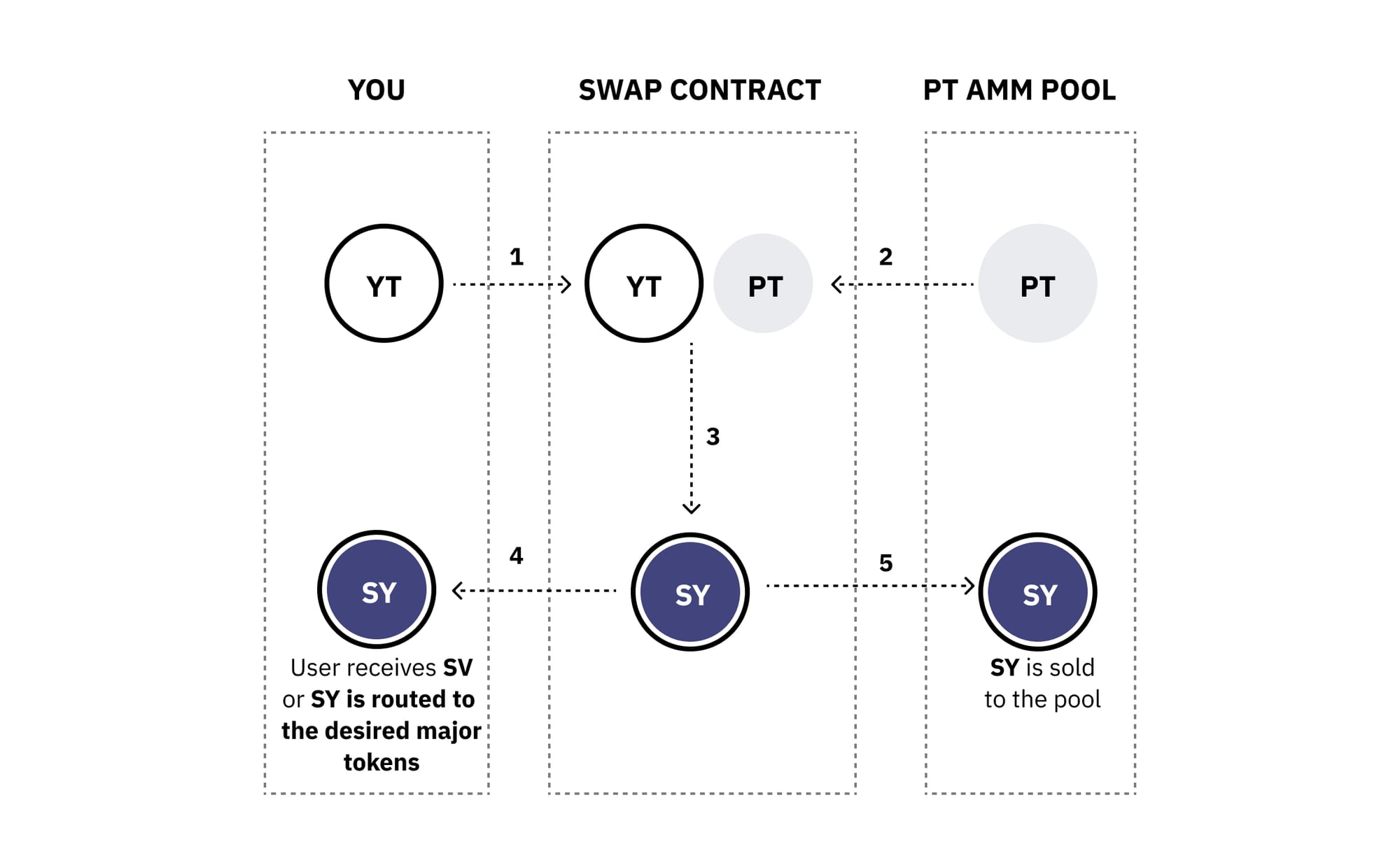

ก่อนที่จะพูดถึง Token ในส่วนที่ 4 หลักการทั้งหมดของทั้ง SY, PT และ YT ที่กล่าวมาข้างต้นจะเกิดขึ้นไม่ได้เลยถ้าขาดแหล่งที่เกิดการแลกเปลี่ยน Token อย่าง AMM Pool ตัว Liquidity Pool ที่มีอยู่ในระบบจะมีเฉพาะ SY คู่กับ PT Pool เท่านั้น การแลกเปลี่ยนระหว่าง SY และ PT ค่อนข้างจะตรงไปตรงมาที่จะเป็นไปตาม “Bonding Curve” ของ AMM Model ทั่วไป แต่สำหรับในส่วนของ YT นั้นจะไม่มี Pool ให้แลกเปลี่ยน แต่จะผ่านกระบวนการ “Flash Swap” ที่อ้างอิงจากสมการ

หมายเหตุ: P(x) แทน Function ของ Price ในสมการข้างต้น

Buying PT

การซื้อ YT ใน AMM Pool ของ SY-PT Pool

Selling YT

การขาย YT ใน AMM Pool ของ SY-PT Pool

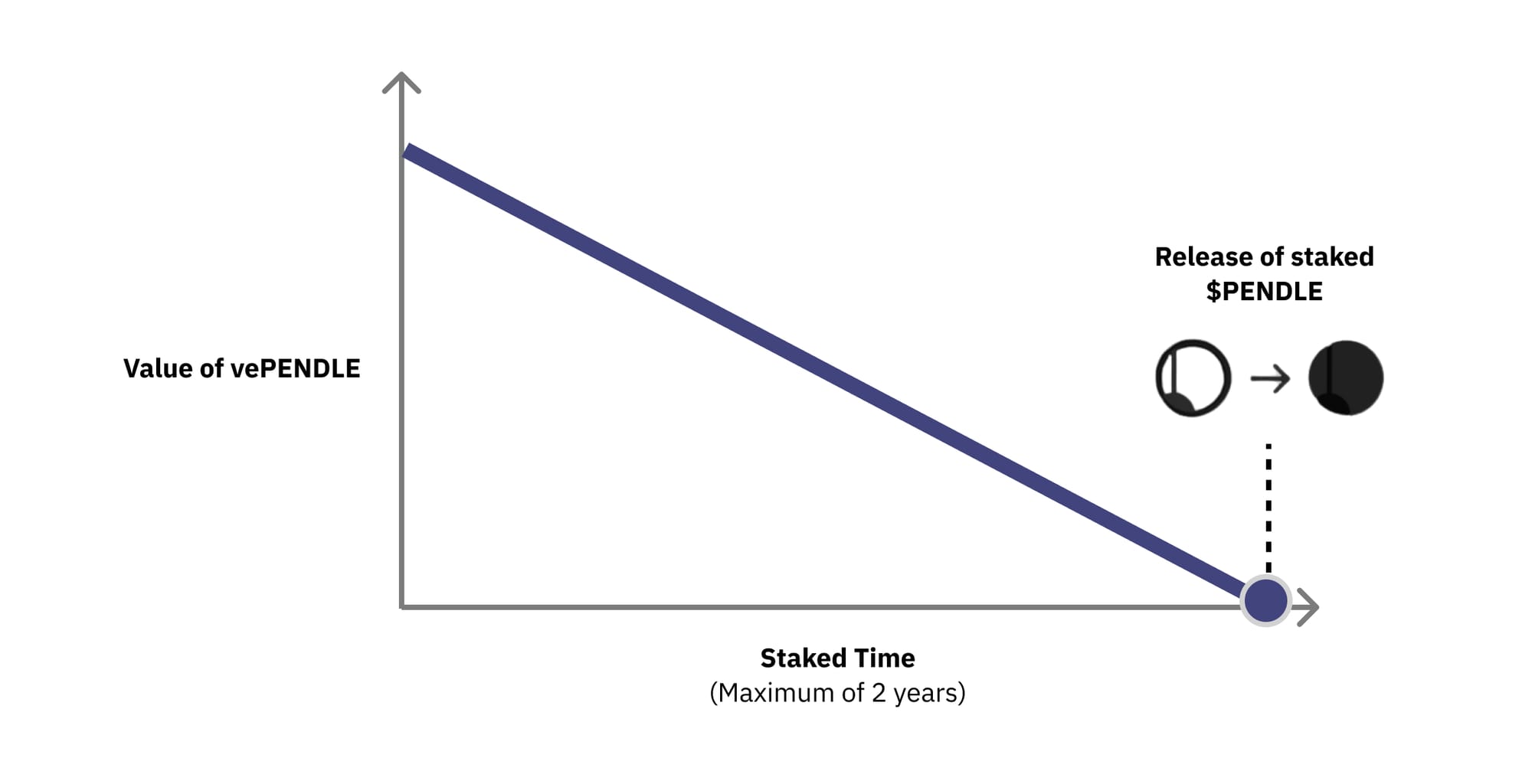

4. vePendle

vePendle เป็น “Vote Escrow” Token ของ Pendle Finance ซึ่งจัดว่าอยู่ในระบบ Governance System ของทาง Protocol โดยหลักการทำงานไม่ได้มีความแตกต่างจาก veToken ของทาง Curve Finance คือจะให้คนที่ถือ Token และเป็นคนที่มี Loyalty ต่อระบบ ต้องการที่จะมีส่วนร่วมในการกำหนดทิศทางของ Protocol ในรูปแบบของ Decentralized Autonomous Organization (DAO) นำตัว Token มา Lock ไว้กับระบบโดยยิ่ง Lock นานเท่าไร จะยิ่งได้เสียง Vote มากขึ้น โดยทาง Pendle สามารถให้ Lock ได้นานที่สุด 2 ปี (ในฝั่งของ Curve Finance 4 ปี)

4.1 Voting Power

โดยการกำหนดทิศทางดังกล่าว คือการที่ Vote ให้แจก Incentive ไปที่ Pool ต่าง ๆ บน Pendle Protocol ซึ่ง Pool ที่ได้รับแรง Vote มากที่สุดก็จะได้รับ Incentive ที่จะปล่อยมาในรอบนั้น ๆ มากที่สุด คิดเป็น %Weight จาก Emission ในแต่ละรอบอิงกับคะแนนการ Vote

4.2 Revenue Sharing

อีกทางหนึ่งคนที่มามีส่วนรวมกับระบบโดยทำเป็น vePendle ยังได้รับ “Revenue Sharing” จากค่า Fee ที่เกิดขึ้นบางส่วนบน Pendle Protocol อีกด้วย โดย Pendle จะเก็บค่า Fee 3% จาก Yield ที่เกิดขึ้นจาก YT Token ซึ่ง ณ ปัจจุบันจะนำส่วนนี้ 100% ให้กับคนที่ถือ vePendle ผลตอบแทนเพิ่มเติมอีกส่วนหนึ่งจะมาจากฝั่งของ PT Token ถ้าเกิดครบอายุสัญญาแล้วไม่มีคนมา Claim ตัว Token ผลตอบแทนตรงนี้ตัว Protocol ก็จะโอนให้กับคนที่ถือ vePendle เช่นกัน ยกตัวอย่างเช่น ผู้ใช้งานที่ซื้อ PT-aUSDC ที่ต้องการจะ Hedging Yield เมื่อครบอายุสัญญา PT-aUSDC จะถูกเปลี่ยนเป็น aUSDC แต่ถ้าผู้ใช้งานไม่มาเคลมในระยะเวลาที่กำหนด ตัว aUSDC จะถูกโอนให้กับคนที่ถือ vePendle ถือว่าเป็นผลตอบแทนเพิ่มเติมจากระบบ

4.3 LP Boosting

สำหรับคนที่ถือ vePendle นอกจากจะสามารถที่จะ Vote ทิศทางของ Protocol ได้แล้ว และรับส่วนแบ่งรายได้จาก Protocol นอกจากนี้ยังสามารถใช้ vePendle ในการ Boost ผลตอบแทนที่ทำ Yield Farming ได้อีกด้วย คือได้ Incentive เพิ่มเติมเป็น Governance Token

โดยตัวเหรียญ vePendle หลังจาก Lock ในระบบไปแล้ว เมื่อระยะเวลาผ่านไปตามดังภาพตัวปริมาณ vePendle ก็จะลดลงเรื่อย ๆ เพราะถูกปลดไปเป็น Pendle Token ส่วนนี้จะทำให้ Voting Power ของผู้ใช้งานลดลงไปด้วย ถ้าอยากให้ Voting Power ยังคงเดิม ก็ต้องนำเหรียญที่ถูกปลดจากการ Lock ไปแล้ว นำมา Re-Lock อีกครั้ง

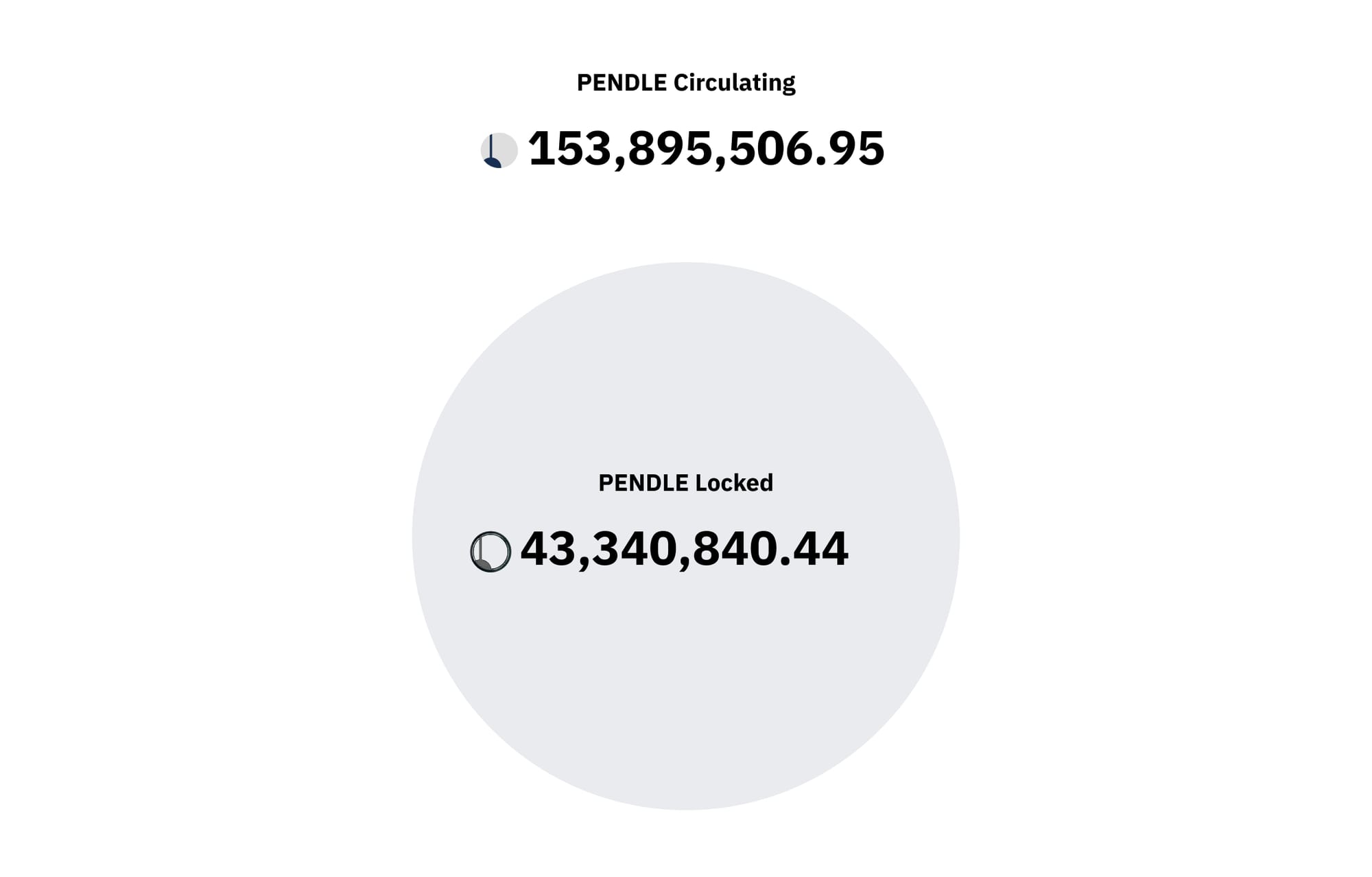

การทำในรูปแบบ vePendle ที่สร้างระบบ Lock ขึ้นมาจะช่วยลด Supply ที่จะเกิดขึ้นเนื่องจากเหรียญถูก Lock ในระบบ โดย ณ ปัจจุบันมีเหรียญที่ทำการ Lock อ้างอิงจากข้อมูล ณ วันที่ 20 ธันวาคม 2023 อยู่ที่ 43,340,840 PENDLE (คิดเป็น 28.16% ของ Circulating Supply)

Pendle Tokenomic

Pendle Finance Token Info

Token Ticker: $PENDLE

Max Supply: 258,446,028

Circulating Supply: 235,885,588

Circulating Supply/Max Supply Ratio: 0.91

Market Price: $1.0513

Market Cap (อ้างอิงข้อมูล ณ วันที่ 18 ธันวาคม 2023) : $247,986,518

จากข้อมูลเบื้องต้นในส่วนของ Circulating Supply เราจะเห็นว่า Token ได้ถูกปล่อย (Emission) ออกมาเกือบหมดแล้วซึ่งตอนนี้ ปล่อยมาประมาณ 91%

Pendle Token Distribution

โดยการปลดเหรียญที่เกิดขึ้นจะมีการปล่อยออกมารายสัปดาห์ตั้งแต่เดือนตุลาคม 2022 ที่ประมาณ 667,705 $PENDLE โดยมีการปรับลดอัตราการเฟ้อ (Inflation Rate) 1.1% ทุกสัปดาห์จนกระทั่งถึงเดือนเมษายน 2026 โดยจากภาพข้างล่างเราสามารถที่จะกะเกณฑ์เวลาในการปลดเหรียญหมดแบบ 100% ที่ปี 2030

Security

ทาง Pendle Finance ถูกตรวจสอบ Smart Contract ด้วยบริษัท Auditor 3 เจ้า และรวมไปถึง Auditor ที่รับงานบน Code4rena 3 อันดับแรกของ Wardens ดังนี้

- Ackee มีความน่าเชื่อถือจากการเคยตรวจสอบ 1inch และ LayerZero

- Dedaub มีความน่าเชื่อถือจากการเคยตรวจสอบ Ethereum และ Chainlink

- Dingbats มีความน่าเชื่อถือจากการเคยตรวจสอบ LooksRare และ Alpaca

- cmichel มีความน่าเชื่อถือเนื่องจากอยู่ในอันดับ 1 ของ C4 (Code4rena)

- WatchPug มีความน่าเชื่อถือเนื่องจากอยู่ในอันดับ 2 ของ C4 (Code4rena)

- Leastwood มีความน่าเชื่อถือเนื่องจากอยู่ในอันดับ 3 ของ C4 (Code4rena)

Code4rena

เป็นเสมือนแหล่งศูนย์รวม Freelance ที่รับงานการตรวจสอบเรื่องความปลอดภัยบน Web 3.0

โดยเวปไซด์ดังกล่าวได้รับความเชื่อถือจาก DeFi Protocol เจ้าดัง ๆ ที่อยู่ในตลาดไม่ว่าจะเป็น OpenSea, BLUR, Chainlink, zkSync, AAVE, Arbtirum, GMX และอื่น ๆ อีกมากมาย

References

[1] Ethereum ETH Staking(Lido, Coinbase, Kraken, Binance, RocketPool, Frax. . .). (n.d.). https://dune.com/hildobby/eth2-staking

[2] Frax Facts. (n.d.). Frax Facts. https://facts.frax.finance/frxeth

[3] The staking partner of choice for institutional crypto | STAKED. (n.d.). Staked. https://staked.us/

[4] TokenUnlocks. (n.d.). https://token.unlocks.app/ethereum-shanghai

[5] ETH2 Liquid Staking 💧. (n.d.). https://dune.com/eliasimos/Eth2-Liquid-Staking

[6] https://app.pendle.finance/trade/markets

[7] Pendle. (n.d.). Pendle Finance. https://app.pendle.finance/vependle/overview

Additional Reports

Download PDF

more reports available at https://www.avareumresearch.com/reports/

Disclaimer: Avareum Research is an independent crypto research firm committed to providing unbiased and informative content. While we strive for complete objectivity, it's important to note that the research industry is inherently complex and may be influenced by various factors. To ensure transparency, we disclose any potential conflicts of interest, such as financial sponsorships or investments in the crypto space. Ultimately, all research and analysis provided by Avareum Research is intended for informational purposes only and should not be considered financial advice. Please consult with a qualified professional before making any investment decisions.

© 2024 Avareum Research. All Rights Reserved. This article is provided for informational purposes only. It is not offered or intended to be used as legal, tax, investment, financial, or other advice.